当前位置:首页 > 新闻资讯 > 应付职工薪酬工资薪金与福利费如何划分?(满满干货)工会福利算工资吗,工会的福利支出走哪个科目,活动促销礼品定制,工会的福利发放方案工会的福利是什么,

应付职工薪酬工资薪金与福利费如何划分?(满满干货)工会福利算工资吗,工会的福利支出走哪个科目,活动促销礼品定制,工会的福利发放方案工会的福利是什么,

白雪飘飘,北风飒飒。

临近年底,大家的心好像都飘了,单位的小赵已经计划起春节假期的旅行计划,跑业务的小王也魂不守舍,想着领了年底的提成好回家过年。

可是,财务室的菁菁最近却忙的焦头烂额,老会计赶年前辞职了,走的时候交接比较草率,只留给自己一摊没处理完的账务和抱怨。

这不,菁菁在梳理职工工资明细的时候就遇到了这样一个问题。

以往都是把给员工的交通补贴和住房补贴计入“职工福利费”中,但是自己在听课时隐约记得这些也可以归入“福利性补贴”中发放,但是到底有什么区别还不是非常明白,再加上过去账都是计入“福利费”,自己也不敢随意调整。

点击下方链接可查看,更多干货

这个问题一直困扰着菁菁,她不喜欢这种似是而非的感觉,但是又苦于老会计已离职,财务室仅剩下她和一个新来的出纳,实在是没有人可以请教,有什么拿不准的业务都只能自己琢磨。

手机的消息提示音打断了她的思绪,点开一看是群里大家正和老师讨论财税问题。

真是瞌睡遇到了枕头。菁菁想起当时客服说过,办理了中道财税的会员后可以享受全年的免费微信群内答疑和电话一对一咨询服务,如果工作中遇到财税方面的问题可以随时咨询,老师们工作时间内看到,都会第一时间答复。

于是,菁菁抱着试一试的心态,写下了悬在自己心头的疑问。

问题一:老师,我想咨询一下“福利性补贴”与“职工福利费”到底是不是一回事呢?

解答:您好,两者确实存在着概念上和涉税处理上的差异。

①福利性补贴

定与工资薪金一同发放的福利性补贴,属于员工工资薪金的组成部分。

政策依据:

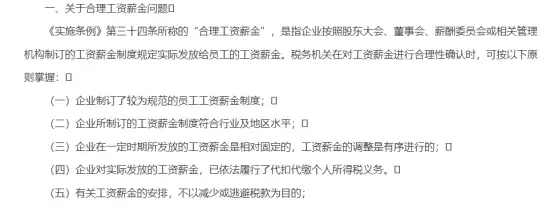

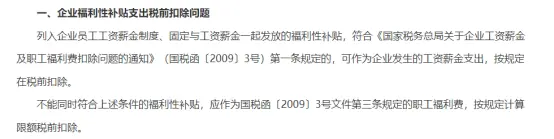

国税函〔2009〕3号 国家税务总局关于企业工资薪金及职工福利费扣除问题的通知

②职工福利费

职工福利费的发放并不是固定的,且不是每月都会产生,应该单独核算并且设置账册。

问题二:能分别举例说明吗?还是不太清楚,例如:交通补贴到底应该计入福利费还是福利性补贴呢?

解答:在区分时可以把握以下几个关键点。

是否包含在企业工资薪金制度中,并且由股东大会、董事会、薪酬委员会或其他公司管理职能部门审批通过?包含在相关薪酬、福利制度中-福利性补贴,反之未包含在基础薪酬制度中-福利费。

2.补贴金额是否是固定的?是否属于人人有份,是否具备合理性?

每月固定给员工发放-福利性补贴,因某些原因偶尔发放-福利费。

以交通补贴为例,企业每月随同员工工资一起发放的固定金额补贴,应属于福利性补贴。而如果属于单独发放,例如,实报实销,或者出差期间的交通补助,不仅发放未并入工资薪金总额,而且金额也不固定的交通补贴,则应作为职工福利费。

例如,业务人员因经常需要公务外出,公司与其签订了《公车私用协议》并约定可以对其公务出行产生的油费、过路费及车辆维护费用实报实销;此种情况中实报实销的公车私用费用需要凭票报销且不是人人有份,应作为职工福利费。

相反,企业办公、后勤人员,每月领取的固定标准的交通补贴、通讯补贴或住房补贴应作为福利性补贴并入工资薪金发放。

政策依据:

国税函〔2009〕3号 国家税务总局关于企业工资薪金及职工福利费扣除问题的通知

点击下方链接可查看,更多干货

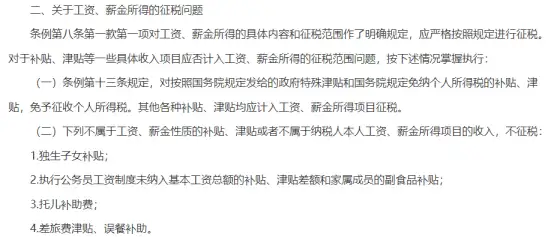

问题三:好的,在概念上我懂了,但我还有一个问题,是不是并入工资发放的补贴才需要缴纳个人所得税,相反计入福利费就不用缴纳个税呢?

解答:好问题,这是实务中大家非常容易产生混淆的地方。

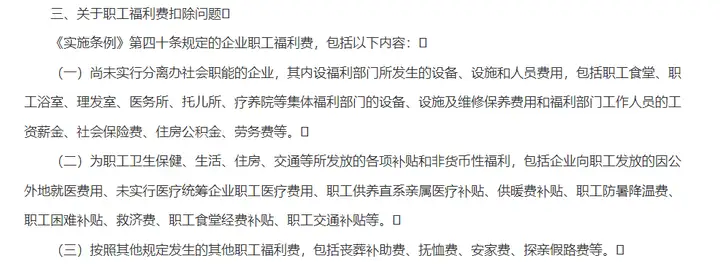

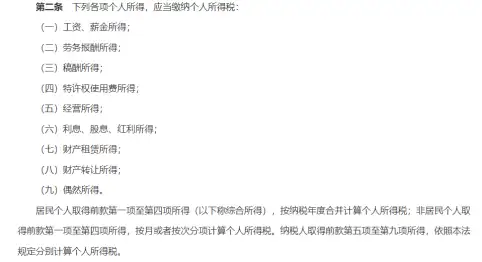

其实,无论是作为福利费还是福利性补贴,企业都需要按照“工资、薪金所得”在实际发放时为个人代扣代缴个人所得税。一些企业可能这样操作,给员工规定每月交通补贴的报销上限,同时员工需要提供相应金额的发票,并最终计入福利费发放,甚至不为个人代扣代缴个人所得税。前述的这个例子中企业不为员工代扣代缴个税的行为是不正确的,会埋下涉税隐患,一旦税务检查中发现会面临罚款。同时,如果属于公车私用实报实销,则应该凭票报销,而如果是每月固定金额报销其实更贴近于福利性补贴,不需要再提供发票,部分企业将福利性补贴作为福利费发放实则是为了逃避个税的代扣代缴义务,此种行为是不可取得。

政策依据:

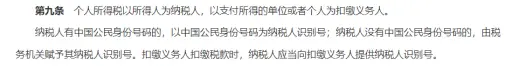

中华人民共和国个人所得税法

虽然都需要缴纳个税,但在企业所得税税前扣除的处理中却存在非常大的差异。

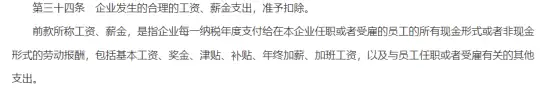

福利性补贴-列入工资薪金,可于企业所得税税前全额扣除,同时可以作为三项经费的扣除计算基数。

职工福利费-企业所得税税前扣除需要按照计算限额扣除,且不能计入三项经费的扣除计算基数。

政策依据:

中华人民共和国企业所得税法实施条例

问题四:所以对于企业来说,作为福利性补贴发放在企业所得扣除层面是更有利的?

解答:是的,可以这样理解,因为福利性补贴可以全额在税前扣除,而福利费只能限额扣除。更为重要的是福利性补贴计入工资薪金总额后可以扩大三项经费的税前扣除限额。

三项经费指职工福利费支出、工会经费、职工教育经费支出,三者企业所得税税前扣除的限额分别为当年工资薪金总额的14%,2%与8%以内。其中仅有职工教育经费超出限额部分可以结转至以后年度扣除。

问题五:如果发现原计入福利费的部分金额符合计入福利性补贴的政策要求,是否可以在年末时进行调整?

解答:如果具备充足的证据链支持且能在税务风险提示后向主管税务机关说明情况,可以将满足要求的福利费调整计入福利性补贴。但是,这样处理后可能涉及对工会经费的补交问题。工会经费每月按工资总额的2%缴纳,因此如果将福利费计入福利性补贴,即并入工资总额中,也会影响工会经费的缴纳基数,所以需要补交。

菁菁:谢谢老师,这次我终于明白了。

经过和咨询群内的老师沟通,菁菁仔细检查了公司的工资薪金构成明细,薪酬制度及福利费发放明细,其中给员工的交通补贴和住房补贴以往一直以职工福利费核算。

根据国税函〔2009〕3号第一条的相关规定,这两项补贴的发放标准及发放规定都经过公司董事会审批,虽然不同层级员工的发放金额不一,但是各级别内的补贴标准是统一且合理的,因此菁菁认为住房补贴及办公室、后勤人员的交通补贴应该符合计入福利性补贴的政策要求。

公司的财务数据如下:

全年职工福利费总计300万元,其中住房补贴及(办公室、后勤人员)交通补贴合计金额为180万元,全年工资薪金总额为2000万,对企业汇算清缴税前扣除的影响如下:

计入职工福利费职工福利费扣除限额=2000*14%=280万

职工福利费实际支出 300万元,应调增应纳税所得额=300-280=20万元

合计可税前扣除金额=2000+280=2280万元

2.如调整为职工福利性补贴

汇算清缴可扣除工资总额=2000+180=2180万元

职工福利费扣除限额=2180*14%=305.2

职工福利费实际支出300-180=120万元,扣除限额内不需要进行纳税调增。

合计可税前扣除金额=2180+120=2300万元

还好老会计对职工领取的福利费也代扣代缴了个人所得税,菁菁根据以上比较结果书写了调账说明及调账申请,经过总经理审批后如实进行了账务调整,而这次节税金额虽然只有5万元(20*25%),但菁菁也深刻的意识到学习税法政策的必要性和重要性。

这次群内咨询的经历给菁菁留下了深刻的印象,从此以后但凡有拿不准的财税问题都会到群里问一问,不仅和老师讨论的有来有回,有时和群内好学的小伙伴也大有惺惺相惜之感,感觉自己越来越离不开这样的工作伙伴。

年年岁岁,眼看就要元旦了。菁菁为自己订好了新一年的学习计划,明年要坚持学完线上平台所有课程,希望2022年可以取得更大的收获和进步。

点击下方链接可查看,更多干货